تقرير: البنوك السعودية تستفيد من قوة نمو القروض في الربع الثالث

الرياض – مباشر: قالت الجزيرة كابيتال، إن قطاع البنوك السعودي استفاد من قوة نمو القروض بالربع الثالث من عام 2022؛ في ظل ارتفاع معدلات الفائدة وتوقعات الاستقرار الاقتصادي.

وأضافت الجزيرة كابيتال، في مذكرة بحثية حصل عليها "مباشر"، أن قطاع البنوك السعودي حقق أداء جيدا في الربع الثالث 2022؛ بدعم من تحسن عوائد الأصول نتيجة إعادة التسعير.

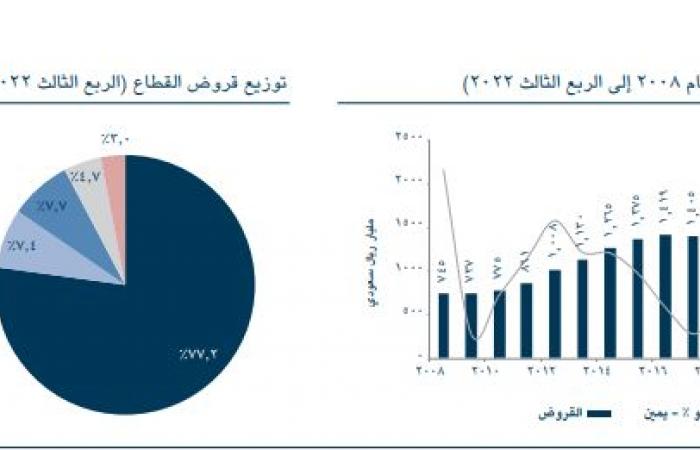

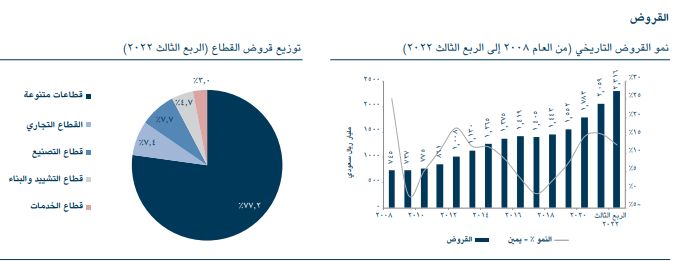

وارتفعت القروض عن الربع الثالث من العام 2021 بنسبة 16.2% إلى 2.19 تريليون ريال سعودي، كما ارتفعت الودائع خلال نفس الفترة بنسبة 10.4% إلى 2.27 تريليون ريال سعودي.

وتوقعت الجزيرة كابيتال، استمرار الضغط على الهوامش؛ بسبب قوة الطلب على التمويل في ظل انخفاض السيولة.

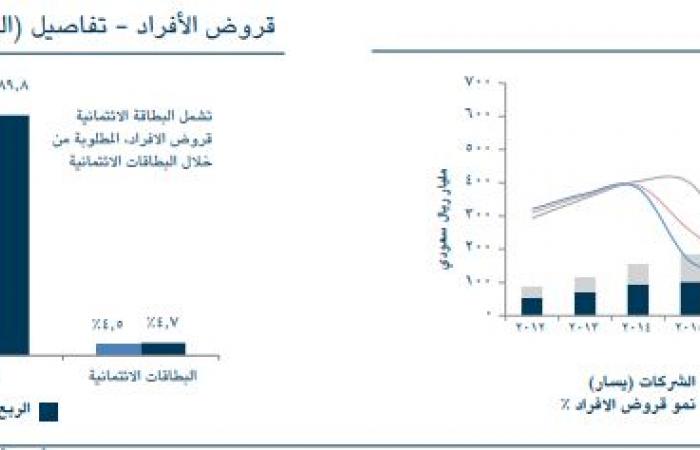

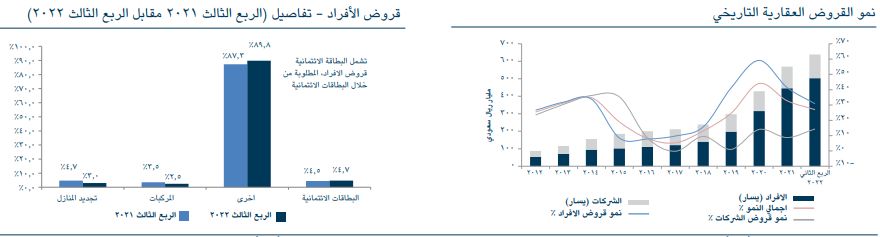

وأوضحت شركة الأبحاث، أن قطاع البنوك استمر بتحقيق نمو قوي للقروض خلال الربع الثالث 2022؛ بدعم من تمويل قطاع الشركات، بينما كان نمو قطاع الأفراد ضعيفا، حيث جاء نمو القروض للقطاع الخاص خلال الربع عند 14.5% عن الربع المماثل من العام السابق، بينما كان نمو القروض الحكومية أكبر عند 31.3% بسبب انخفاض أساس المقارنة.

ولفتت الجزيرة كابيتال، إلى أنه في ظل بيئة استمرار ارتفاع أسعار النفط مما يعزز الاستثمارات في المملكة، بالإضافة لانخفاض معدلات التضخم نسبيا (مقارنة بالاقتصادات الكبيرة الأخرى) واحتمالات استقرارها، فإن الاتجاه يميل لصالح النمو الاقتصادي مما يعزز أداء البنوك.

وأشارت، إلى أن هناك إشارات متباينة حول مدى رفع بنك الاحتياط الفيدرالي الأمريكي لمعدلات الفائدة؛ وذلك بعد تباطؤ بيانات التضخم في أكتوبر/ تشرين الأول الماضي، حيث جاءت أقل من المتوقع عند 7.7% مقابل توقعات بمعدل 8%.

وتوقعت الأسواق أن يخفف بنك الاحتياط الفيدرالي الأمريكي من تشدده حيال زيادة معدلات الفائدة، لكن يرى بعض أعضاء لجنة السوق المفتوحة أن تأثير زيادة معدلات الفائدة على كبح التضخم كان محدودا، وبالتالي للتأثير على معدلات التضخم يجب زيادة معدلات الفائدة أكثر بكثير من الحالية التي تتراوح ما بين 3.75% إلى 4%.

ونوهت الجزيرة كابيتال، في تقريرها، بأنه بالرغم من النظر إلى إيجابية سوق العمل الأمريكي يمكن أن تؤدي بيانات البطالة المنخفضة إلى زيادة تركيز بنك الاحتياط الفيدرالي على التضخم، مما قد يسفر عن استمرا زيادة معدلات الفائدة لما بعد فبراير/ شباط 2023.

وقالت شركة الأبحاث، إن التأثير على البنوك السعودية يعتمد على أمرين رئيسين؛ وهما مرونة المقترض لرفع معدلات الفائدة، وثانيا وضع السيولة في السعودية، مشيرة إلى أن معظم الشركات تمتلك مركز مالي قوي ومنخفض المديونية، مع ذلك لا يمكن استبعاد حدوث تأخر في السداد عن المعتاد على المدى القريب في ظل الضغط على الهوامش.

وقالت الجزيرة كابيتال، إن البنوك السعودية تواجه أيضا تحديات في جذب أرصدة الحسابات الجارية وحسابات التوفير أو الأموال منخفضة التكلفة في ظل تسارع إعادة تسعير الودائع لأجل الحالية وأدوات التمويل الأخرى ذات الفائدة المتغيرة.

وأردفت: مع ذلك تسير إعادة تسعير أصول القروض بخطى نمو عوائد الأصول في الربع الثالث 2022، ومن المرجح المزيد من إعادة التسعير، والتي قد تساعد بمقابلة التأثير من ارتفاع تكلفة التمويل.

وأفادت الجزيرة كابيتال، بأنه يجب على المستثمرين التركيز على البنوك التي لديها استقرار نسبي في تكلفة التمويل مثل الصكوك ذات معدل فائدة ثابت في المركز المالي، والبنوك ذات معدلات موزونه من القروض إلى الودائع (بحدود 85% إلى 88%) الذي من خلال تستطيع البنوك تحسين استخدام الودائع لاحتواء تكلفة التمويل مع الحفاظ على احتياطي مناسب لتوفير قروض جديدة.

وقالت الجزيرة كابيتال، إنه من المرجح أن يؤدي اعتماد البنوك كثيرا على الاقتراض بين البنوك وإعادة تسعير الأصول (مثل محفظة الرهن العقاري) إلى المزيد من الضغط على الهامش.

للتداول والاستثمار في البورصات الخليجية اضغط هنا

ترشيحات:

صافي الأصول الأجنبية للمصارف بالسعودية يقفز لأعلى مستوى في 20 شهراً

أرباح البنوك السعودية المدرجة تقفز إلى 16.5 مليار ريال في الربع الثالث

تقرير يتوقع استمرار نمو ربحية البنوك السعودية ورفع الفائدة على غرار "الفيدرالي"

أصول البنوك السعودية المدرجة تقفز إلى 887.7 مليار دولار بالربع الثالث من 2022

فيتش: البنوك السعودية تحتاج لضخ سيولة جديدة من البنك المركزي بسبب أسعار الفائدة

الصندوق السيادي السعودي: نسبة القروض إلى الأصول لا تتعدى 3%

مباشر (اقتصاد)